じっちゃまとめ系tweet

株のテクニカル分析

「日足チャート」でみる 「50と200日移動平均線」を使う 「カップウィズハンドル」で買う ・高値を超えると支持線に転換する 一目均衡表やボリンジャーバンド…etcは不要

まずはコレを覚えてください!

大事なのは「みんなが見ているチャートを見ること」です。

50日平均線は比較的短期のトレンドを調べるためのもの。200日平均線は長期のトレンドを調べるもの。50日平均線を割り込んだら、次の下値目途は200日平均線になる。下から上に来た場合は逆のトレンドと考える。

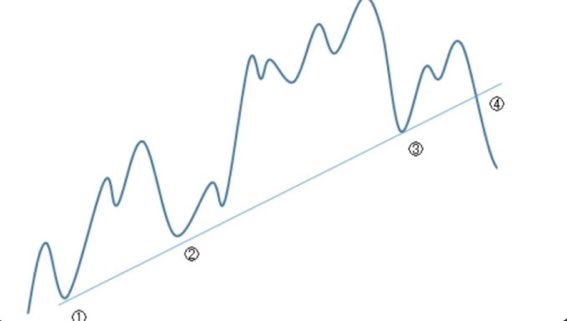

「トレンドライン分析はテクニカル・チャートの分析の中でも「基礎の基礎」です。「テクニカル分析のバイブル」と呼ばれるジョン・J・マーフィーの『マーケットのテクニカル分析』でもトレンドライン分析の説明に大きな紙面が割かれています。」

株価指数や原油・金などは、少々ぼんやり者でも相場のリズムに乗ることができれば儲けることができます。トレードの対象となる原資産にどれだけトレンドがでやすいか?見る者にとってどれだけトレンドを発見しやすいか?が大きなファクターとなるのです。

トレンドライン分析はテクニカル分析の基礎。最安値ポイントから、二番目に安い点を結んだ線がトレンドライン。ひとたびトレンドが形成されると、そのトレンドが崩れるより、継続する確率の方が高い。ラインを割り込んだ時、プロは即売るが、多くの個人投資家は迷いが出てしまいタイミングを逃す

Q.「株はどう売買すればいいの?」

【グロース株】 ・良い決算で跳ねた後に買う ・良い決算が続く限りホールド ・悪い決算がでた後に売る

【バリュー株】 ・低PERの時に安く買う ・決算はグロースほど重要ではない ・オールドエコノミーなので一回転(10〜30%)取れたら売る。

「株式にはいろいろな種類があります。急成長している株はグロース株と言います。グロース株は値上がりも華々しい代り急落することもしばしばです。とてもリスキーな投資対象という事が出来るでしょう。

覚えておいて欲しいことは、IPOである株が上場され、取引が開始された最初の数日間は、最も株価が乱高下しやすいこと。ですから上場初日、2日目あたりにムリしてその株を買う必要はないです。ブロークン・ディール(公募価格割れで安く寄り付くケース)は、売り物が切れるまで待ってください。」

もし上場後初の決算が良い決算であれば、それを「号砲が鳴った!」と捉え、そこから本格的に買い始める機関投資家が多いです。私もこれが王道の投資法だと思います。

IPO後初の決算をしくじった場合、投資家の心証を悪くするので、少なくとも半年くらいは下げ相場が続くと覚悟した方がいいです。」

機関投資家は、どんなに好きな銘柄でも、悪い決算が出ればいさぎよく意見をひるがえし、サッサとダメ会社の株は処分します。機関投資家がどんどん売り始めているにもかかわらずあなたが手をこまねいて(しばらく抱えていれば元に戻るだろう)とためらったら、傷口をどんどん広げます。

日頃繰り返し言っているように市中金利と株式バリュエーションはシーソーの関係。金利が下がると株式は上昇する。この一般原則は大体のケースにあてはまるのだけれど、唯一の例外、それは長期に渡る景気拡大局面の後、最初の利下げが行われた場合に限って「利下げは買いとは限らない!」のです。

それまでのレンジとは一線を画した動きをすることを「新波動入りした」という風に表現する場合もあります。いままでとは違う、新しい評価が生まれていると解釈できるわけです。この時、我々がやってはいけないことは、いままでの水準観に拘泥し(割高だ!)と深く考えもせず相場から降りること

株価指数が新値を取ると、少なくとも指数の上では含み損を抱えている投資家がいなくなるわけで、値運びが軽くなります。その理由は戻り待ちの売りが切れるからです。このため新値を更新したタイミングを狙って「ワッ!」と買い注文が入ることも多いです。

株式投資の極意はグロース株のようなリスキーだけど値上がりしやすい投資対象とディフェンシブ株のような比較的低リスクの株を併せ持つことで自分のポートフォリオの全体としてのリスクをちょうど良い湯加減にすることにあるのです。これが分散投資であり投資初心者が特に習得すべきスキルです。

「分散効果を手に入れる方法として全米株式に投資するようなETFをポートフォリオに組み込み、全投資資産の半分とか3分の2を割り当てることでしっかりとした核(コア)を形成。余った資金でグロース株などの個別株投資をすれば良いと思います。このようなやり方をコア・サテライト戦略と呼びます。

「ガイダンスとは、その会社の財務部長が考える来期、この先一年の見通し。それは財務部長一人の考えなので完璧ではない。『なぜ株価が動くか?』というと、ガイダンス修正で多くのアナリストが予想を動かすから。予想が下がると株価も下がり、予想が上がっていると株価も上がる。」

アメリカの機関投資家は、問題が無い会社の株を、ちゃんと良い決算が出たのを確認した後で、相場が跳ねてしまった後から、ゆっくり買い始める……ということを基本動作にしています。説明責任という事もあるが、それ以上に、このような堅実な方法がいちばん勝率が高いからです。」

ディフェンシブ株=「景気後退局面に強い株」

(日用品、食品、飲料、たばこ、電力会社)

シクリカル株=「景気に業績が大きく左右される株」

(鉄鋼、自動車、工業、素材)

これから景気が良くなるのでは?という局面にシクリカル株に投資するのが良いと一般に考えられています。